プロミスのおまとめローンを利用すれば、複数の返済先が1本にまとまり、さらに金利が低くなって毎月の返済額が少なくなります。

そんな私も、おまとめローンを使った1人です。

しかし、実際に申し込むとなると「審査って厳しいの?」「デメリットはないのかな…」など口コミを含めて気になりますよね。

そこで本記事は、実際におまとめローンを利用した経験のある私が、契約前に知るべきプロミスのおまとめローンの全知識をまとめました。

この記事を読むことで、プロミスのおまとめローンを完全に理解することができますよ。

プロミスのおまとめローンとは

プロミスとは、三井住友銀行で有名なSMBCグループが運営する消費者金融です。

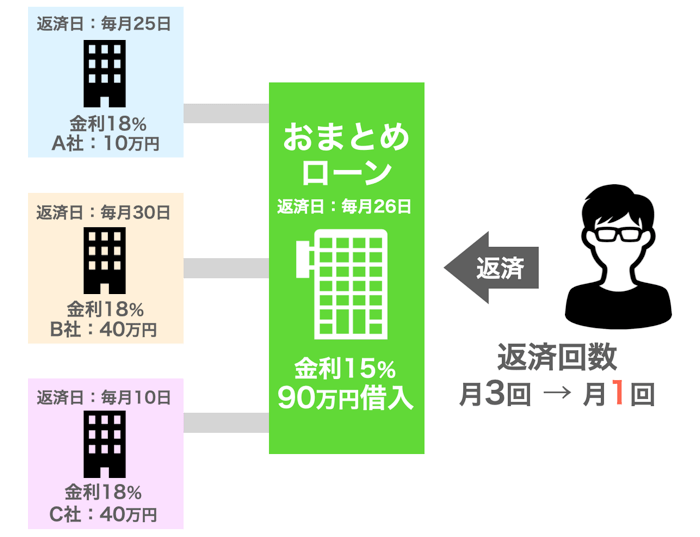

そのプロミスが提供する「おまとめローン」とは、2社以上の借り入れを1本にまとめて返済できる金融サービスのこと。

例えば、いま3社で総額100万円の借り入れがあり金利18%だとします。

そこで、プロミスのおまとめローンに契約すると、

- 返済が3社から1社になる

→毎月の返済額が減る - 金利が6.3%~17.8%に下がる

→返済総額が減る

というメリットがあります。そのため、借り入れ先が複数あるならおまとめローンは検討する価値があります。

まずは基本情報をまとめました。

| プロミスのおまとめローンの基本情報 | |

|---|---|

| 申し込み年齢 | 20歳〜65歳以下 |

| 保証人 | 原則不要 |

| 融資までの時間 | 2〜7日程度 |

| 金利 | 6.3%~17.8% |

| 融資可能額 | 300万円まで |

| 審査について | 勤続年数2年、自営業でも通過した声がある! |

| 収入証明書 | 必要 |

| 無利息期間 | なし |

| 申込前他社解約 | 不要 |

| 来店の有無 | 有り(自動契約機に行く必要がある) |

| 返済回数 | 1~120回(最長10年) |

| 返済日 | 5日・15日・25日・末日の好きな日 |

| 申し込み | *リンク先はフリーキャッシング/レディースキャッシングの申込ページです |

さて、プロミスのおまとめローンの基本情報をみたところで、メリットやデメリット、実際の利用者の評判や口コミを見ていきましょう。

プロミスのおまとめローンの2つのメリット

プロミスのおまとめローンを利用するメリットは次の2つです。

- 返済総額を減らせる

- 支払いが1本化する

それぞれ、順番に見ていきましょう。

メリット1.返済総額を減らせる

プロミスのおまとめローンを使えば、毎月の返済額・そして返済総額を減らすことができます。

実際どれくらい減らせるのか、具体的に知りたいですよね。

そこで、当時、私が借りていた金額で説明しますね。

| 業者と借り入れ額 | 毎月の返済額 |

|---|---|

| A社 (50万円、金利18%) | 返済期間は5年で月々の返済は約12,696円 (返済総額は761,781円) |

| B社 (40万円、金利18%) | 返済期間は5年で月々の返済は10,157円 (返済総額は609,405円) |

| C社 (50万円、金利18%) | 返済期間は5年で月々の返済は12,696円 (返済総額は約761,781円) |

| 総額140万円 | 月々の返済総額35,549円 返済総額213万2967円 |

当日の私は、3つの消費者金融から総額140万円を借りていて、毎月35,549円を返済に充てていました。

当時は給料も少なくて毎月苦しかったです。

しかし、おまとめローンを利用した結果、返済総額を大きく減らすことができました。

| 複数で借り入れ | おまとめローン |

|---|---|

| 月々の返済総額35,549円 返済総額213万2967円 (金利18%) (5年返済) (借り入れ140万円) | 月々の返済総額26,693円 返済総額160万1565円 (金利12%) (5年返済) (借り入れ140万円) |

おまとめローンにしたことで金利が12%に下がり、そのおかげで213万2967円が160万1565円と返済総額を53万円以上も減らすことができました。

ただ返済するだけなのに、この違いはとても大きいですよね。

このように、おまとめローンを使えば返済額を減らせるのが大きなメリットです。

おまとめローンの金利は6.3%~17.8%で、150万円前後の借り入れだと金利は10.0%~12.0%、それ以下になると14.0%〜15.0%になることが多いです。

\ 返済総額を減らせる /

*リンク先はフリーキャッシング/レディースキャッシングの申込ページです

返済総額が増えることはない

ちなみにですが、プロミスのおまとめローンに借り換えして「毎月の返済額、そして返済総額が増えた…」なんて可能性はゼロなので安心してください。

その理由は、国のルールで今よりも金利を上げてはダメと決まっているからです。

イ 当該貸付けに係る契約の一月の負担が当該債務に係る一月の負担を上回らないこと。

ロ 当該貸付けに係る契約の将来支払う返済金額の合計額と当該貸付けに係る契約の締結に関し当該個人顧客が負担する元本及び利息以外の金銭の合計額の合計額が当該債務に係る将来支払う返済金額の合計額を上回らないこと。

(中略)

ロ 当該貸付けに係る契約の貸付けの利率が、当該個人顧客が弁済する債務に係る貸付けに係る契約の貸付けの利率(当該個人顧客が弁済する債務に係る貸付けに係る契約が二以上ある場合は、弁済時における貸付けの残高(極度方式基本契約に基づく極度方式貸付けにあつては、当該極度方式基本契約に基づく極度方式貸付けの残高の合計額。ハにおいて同じ。)により加重平均した貸付けの利率)を上回らないこと。引用:貸金業法施行規則「第十条 二十三 第一項第一号」

消費者金融の上限金利は金利18%と決まっています。おまとめローンを申し込んで金利がそれ以上になることはありません。

後ほど解説しますが、銀行カードローンはおまとめできません。

メリット2.支払いが1本化する

プロミスのおまとめローンを利用すれば、毎月10日にアイフルに返済、15日はレイクALSA、月末は○に返済という面倒な手続きが減ります。

返済が1本化するので、時間が節約でき、なにより精神的な余裕が生まれるようになります。

これまでは振り込みかコンビニのATMで返済していたため、手数料が1回あたり約200円も取られていましたがプロミスは口座振替にしたことで手数料は0円になったのも良かったです。

\ 返済総額を減らせる /

*リンク先はフリーキャッシング/レディースキャッシングの申込ページです

プロミスのおまとめローンの4つの注意点

以上が、プロミスのおまとめローンの魅力です。

しかし、真剣に申し込みを考えると、何か、デメリットはないんだろうか…というのも気になるところ。

以下が、おまとめローンの注意点です。

- 新たに借り入れができなくなる

- 賃金業者以外はまとめられない

- 返済が長引きやすい

- 借り入れ限度額は300万円

それぞれ、順番に見ていきましょう。

デメリット1.新たに借り入れができなくなる

おまとめローン全てに言えますが、おまとめローンを利用すると完済するまで新たな借り入れができません。これはプロミスであってもです。

そのため、おまとめローン契約後は完済まで追加融資は受けられないと覚えておきましょう。

いまプロミスで通常のカードローン(フリーキャッシング)をしている場合、おまとめローンに申し込んだ時点で追加の借り入れができなくなります。

いま手元にプロミスのカードがあるなら、それは返済専用のしカードになるイメージですね。

追加融資NGが心配な人へ

もう追加で融資を受けるつもりは絶対ないけど、「おまとめローンを契約したら、いざという時に困らないかな…」と、ちょっと気が引ける人もいますよね。

結論から言うと、その心配は解決策があるので安心してください。

おまとめローンを契約するとプロミスが他社に自分名義で振り込みをして返済してくれます。

その時ですが、他社を解約しろとまで規約に書かれていません。

つまり、他社の契約をそのままにしておけば他社借り入れは可能というわけです。

ただし、おまとめローンで返済中に他社借り入れをするのはプロミスの規約違反になります。そのため、他社で借りるときはどうしても大変なときだけで数万円程度にしてください。

もし、限度額MAXまで借りると強制解約になり一括返済をされた事例もあるため忘れずに。

デメリット2.賃金業者以外はまとめられない

おまとめローンを契約してまとめられるのは、消費者金融やクレジットカードなどの無担保ローンのみです。

公式サイトにも明記されています。

消費者金融・クレジットカードなどにおけるお借入れ(無担保ローン)。銀行のカードローン、クレジットカードのショッピングなどを除く

引用;プロミス公式サイト(借換え対象となるローン)

そのため、次のものはまとめられません。

- 住宅ローン

- ショッピングローン

- マイカーローン

- 銀行からの融資

- 銀行のフリーローン

- 銀行のカードローン

- クレジットカードのリボ払い

- クレジットカードのキャッシング

おまとめローンはみなし貸金業者(貸金業者を廃業して債券の回収だけを行っている業者)も対象です。

デメリット3.返済が長引きやすい

おまとめローン自体の注意点ですが、まとめるときに返済回数を選べるため、月々の返済額を少しでも減らそうとすると返済期間が長引く傾向にあります。

また、返済期間を伸ばすと利息も増えるので注意が必要です。

| 金利 | 返済期間 | 月々の返済額 | 返済総額 |

|---|---|---|---|

| 18.0% | 5年(60回) | 35,549円 | 2,132,967円 |

| 12.0% | 6年(72回) | 27,370円 | 1,970,618円 |

| 12.0% | 7年(84回) | 24,714円 | 2,075,961円 |

| 12.0% | 8年(96回) | 22,754 | 2,184,382円 |

| 12.0% | 9年(108回) | 21,258円 | 2.295,856円 |

| 12.0% | 10年(120回) | 200,86円 | 2,410,312円 |

こちらは借り入れ額が140万円の場合ですが金利が18.0%から12.0%に下がっても返済回数を長〜くすると、その分だけ利息も増えます。

そのため、延ばしすぎるとおまとめする前よりも利息を多く払うことになる点に注意です。

デメリット4.借り入れ限度額は300万円

プロミスのおまとめローンでまとめられるのは、最大で300万円までです。

つまり、他社で300万円以上の借り入れがあるなら他を検討する必要があります。

この点について、他社の上限はどうなっているのでしょうか。

| 業者(銀行名) | 限度額 |

|---|---|

| プロミス | 300万円 |

| アイフル | 800万円 |

| 東京スター銀行(スターワン乗り換えローン) | 1,000万円 |

| 中央リテール(おまとめローン) | 500万円 |

| 横浜銀行(カードローン) | 1,000万円 |

| 西日本シティ銀行(おまとめローン) | 800万円 |

| ライフカード(サポートローン) | 500万円 |

| 楽天銀行(スーパーローン) | 800万円 |

| イオン銀行(イオンアシストプラン) | 800万円 |

| じぶん銀行(おまとめ・借り換え) | 800万円 |

| 千葉銀行(ちばぎんフリーローン) | 800万円 |

| 新生銀行(おまとめローン) | 400万円 |

比べてみると、おまとめローンの融資限度額は500万円〜800万円が多いです。

そのため、プロミスの300万円は確かに低いと言えるでしょう。

なかには銀行だと融資限度額が1,000万円のところもありますが、銀行のおまとめローンは審査が全体的に厳しく、審査落ちの声が多いです。

ネットの情報には銀行のおまとめローンをおすすめするサイトもありますが、経験者から言わせてもらうと「本当に申し込んだことがあるのか?」という印象です。

審査はどれも長いですし、その結果、審査落ちの声ばかりで落胆した声が多く見つかりました。

以上を踏まえると、基本的には次のように選ぶのがおすすめです。

- 〜300万円

→プロミス - 300万円〜800万円

→アイフル - 800万円以上

→銀行

アイフルのおまとめローンについては「アイフルのおまとめローンの審査や口コミなど申込前に知るべき全知識」の記事で紹介しています。

それと800万円以上でおまとめの審査はかなり厳しいです。

そのため、500万円まで返済してアイフルを検討するか、中小企業の消費者金融で急場をしのぐのがベストかもしれません。

プロミスおまとめローンの評判・口コミ

以上が、プロミスのおまとめローンのメリットとデメリットです。しかし、実際に申し込んだ人は満足できているのかな?というも知りたいところ。

そこで、Yahoo!知恵袋とツイッター、また当サイトの問い合わせに届いた口コミを良い・悪いに分けて、信憑性の高いものを紹介します。

良い評判・口コミ

年齢:37歳 年収:450万円 職業:会社員(7年) 借入日数:2日 借入総額:180万円(3社)

申し込みはネットの他に電話があるようですが、人に聞かれるのもマズイと思いネットから申し込みましたが大正解でした!平日だったこともあって、申し込んだ翌々日には審査が終わり、スムーズに借り換えできました!口コミのAmazonギフト券ありがとうございます

年齢:30歳 年収:300万円 職業:会社員(3年) 借入日数:2日 借入総額:150万円(2社)

○イフルとフク○ーで150万借りてるけどぜんぜん減らない。そのためプロミスでまとめることに結果金利は18から12に下がり返済は40マソも減ったラッキー!プロミスありがと

複数の評判・口コミを調べると、「ネット申し込みが借りるまで早い」「まとめたことで返済額が大きく減った」という声が見つかりました。

実際に申し込んで返済総額が減る声があるのは嬉しいところ。

悪い評判・口コミ

年齢:28歳 年収:290万円 職業:会社員(2年) 借入日数:- 借入総額:90万円(2社)

趣味の競馬でちょこちょこつまんで1年足らずで30マンが60マンで90万に。。まとめたかったのに審査に落ちました。理由はとうぜんわかりません。さいきん金策がくるしくて何回か滞納したからでしょうか?どっちにせよ私みたいなもんが使えなきゃダメでしょ。他を探します。

年齢:40歳 年収:450万円 職業:個人事業主(4年) 借入日数:即日 借入総額:210万円(3社)

土日は審査やってないんですね。まぁ審査に通ったので不満はないですが。審査が厳しいと思っている人は私でもとおったので一度チャレンジしてみては

口コミの中には「審査に落ちた…」「土日は審査していない」という不満の声もありました。

おまとめローンは土日祝に申し込みはできますが審査は行っていません。

そのため、少しでも早く借り換えを検討しているなら今日にでも申し込みましょう。

また、審査についてですが、

- 年齢が70歳以上

- 年金や投資の収入のみ

- 年収は180万円以下

- 個人事業主で勤続年数が短い

- 勤続年数は3ヶ月未満

- 1ヶ月間で4件以上申し込み中

- 金融事故歴が5年以内にある

これらに多く当てはまる人は、おまとめローンの審査が厳しいかもしれません。

とはいえ、直近で返済予定日を何回も過ぎておらず、勤続年数が3ヶ月以内でなければ申し込んでみないと分からないということが多いです。

これが銀行ならもっと審査は厳しいです。落ちたとしてもお金はかからないので、なんとも言えない感じなら一度申し込みをしても損はないですよ。

結論:プロミスのおまとめローンはこんな人におすすめ

ここまでは、プロミスのおまとめローンに申し込むメリットと注意点、そして利用者からの評判・口コミをみてきました。もう一度おさらいします。

- 返済総額を減らせる

- 支払いが1本化する

- 新たに借入ができなくなる

- 賃金業者以外はまとめられない

- 返済が長引きやすい

- 借入限度額は300万円

プロミスのおまとめローンを使えば、最大300万円までの借り入れを一つにまとめることが可能です。

その結果、金利が下がり、毎月の返済額・返済総額を減らせます。

ただ、いくつかの注意点を踏まえると、

- 借り入れ先が複数がある

- 返済しても全然総額が減らない

- コロナもあるし月々の返済額を減らしたい

これらに当てはまる人は、プロミスのおまとめローンで借り換えを検討しましょう。

銀行のカードローンはまとめられませんが今よりも生活が楽になる可能性が高いです。

\ 返済総額を減らせる /

*リンク先はフリーキャッシング/レディースキャッシングの申込ページです

それでは、審査についてお教えしますね。

プロミスのおまとめローンの審査について

おまとめローンの気になる審査についてですが、他社からの融資を一つにまとめることもあって、10万円や20万円の小口融資ではなく大口融資となります。

そのため、これまでの借り入れより審査の時間が少し長いと思ってください。

審査で大事とされる4つのポイントについて

おまとめローンは、次の4つのポイントをとくに重視して貸付の可否を決めています。

- 返済能力は安定しているか

- 借り入れ総額はいくらなのか

- ○%の金利で借りているのか

- きちんと返済しているか

それぞれ、みていきましょう。

ポイント1.返済能力は安定しているか

おまとめローンは大口融資になることから返済期間が5年〜10年が多いです。そのため、ちゃんと毎月返済してくれるかどうか返済能力をみています。

これは銀行の融資と同じですね。

たとえば、転職して1年目で新しい企業に勤める年収700万円の人よりも、勤続年数5年で大手企業に勤める年収240万円の人に貸したいという感じです。

つまり、収入が多さよりも収入の安定さを大事にしているわけです。

独立して1年目から年収1,000万円を稼いでいる個人事業主よりも、年収250万円と少ないけど大手企業に勤めて2年以上になる人に貸したいという部分です。

銀行と一緒で、お金を貸す側は収入の高さより収入の安定さを重視しています。

離職率が高いのは大手より中小企業に勤めている人です。また、ボーナスや給与の安定性も大手の方が高いです。なので、公務員や医者、大企業に勤める人の方が返済不能になる可能性が少ないと判断されます。

とはいえ、プロミスも金利が欲しいので現実はもっと審査に柔軟です。

プロミスのおまとめローンの審査に通過した声をみると、勤続年数は2年以上で、年収は290万円〜360万円ほどあれば問題なく借り入れできる印象です。

たまに中小企業のおまとめローンの方が借りやすいんじゃないか?という声がありますがそれは間違いです。

中小企業を選ぶメリットは大手よりも少額の借り入れがしやすいところです。また、金額が大きくなると大手よりも審査は厳しいです。

ポイント2.借入総額はいくらなのか

次に大事なのは、他社の借り入れ総額はいくらなのかです。

おまとめローンは国のルールである総量規制の対象外ですが、現実的に借り入れできるのは年収の1/3~、良くて1/2です。

国は借り入れの限度額を年収の1/3までと決めています。たとえば、去年の年収が390万円なら130万円までしか貸してはいけないよというのが総量規制という国のルールです。

たとえば、昨年の年収が390万円で借り入れが210万円あったとしても、総量規制の対象外なので、おまとめローンは使えます。

いずれにせよ借り入れ総額が昨年の年収の1/2以上なら審査は時間かかると思ってください。

年収の1/2を超える借り入れがあっても一度申し込みをおすすめします!うまくいけば返済総額をグッと減らすことができますよ。

ポイント3.○%で借りているのか

次のポイントは、「他社は金利○%で借りているのか」という点です。

プロミスのおまとめローンの金利は6.3%~17.8%と幅がありますが、申し込むと10.0%~12.0%が多く、それ以下の金利で契約できた人は少ないです。

なにが言いたいかというと、これより金利が低い業者はまとめられないということです。

プロミスで銀行のカードローンをおまとめできない理由はここになります。銀行のカードローンは消費者金融より低いことが多いです。

なので、プロミス側からすると、金利がほしいから、うちでまとめたいけど、国のルールで金利は前より下げなきゃいけないから最初から金利の低い銀行カードローンはおまとめできないというわけです。

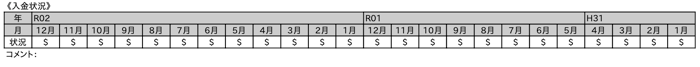

ポイント4.きちんと返済しているか

最後のポイントが「他社で借りたお金はキチンと返済しているか」です。プロミスも金利がほしいので、おまとめしてほしいわけですが、返済能力のない人に融資は行いません。

予定通りに返済していると信用情報機関の履歴に$マークがつきます。しかし、支払い遅れや滞納をするとはAマークがつきます。これをプロミスはみています。

そして過去6ヶ月以内に遅延や滞納が2回以上あると審査は申し込んでみないと分かりません。

もし他社の返済を無視している状況で申し込むと審査に落ちます。その場合は、滞納先に電話して、金利の引き下げを交渉し、6ヶ月は予定通りに払い続けて申し込みましょう。

プロミスのおまとめローンの在籍確認について

プロミスのおまとめローンに申し込んだ経験から言うと、在籍確認の連絡はあります。ただし、これは全てのおまとめローンに言えます。

とはいえ、在籍確認は個人名で会社にかかってきて、意外とスグ終わります。

お世話になっております。井上と申しますが、ただいま○○(申し込み人の名前)はいらっしゃいますでしょうか?

申し訳ございません。只今○○は席を外しております。

これで完了です。個人名から電話がかかってきて、申し込み人が会社に在籍していることが確認できれば本人が電話に出なくても在籍確認は完了します。

それ以外にも、

- ○○は営業で外に出ております。

- ○○は会議のため電話に出られません

こんな返事になっても在籍確認はOKです。

ただし、個人情報を取り扱いしている会社だと「お答えできません」と返事をする可能性があるので、その場合には在籍確認NGとなります。

例えば、勤務先がコールセンターだと個人情報の保護目的で、在籍している人間の名前を答えてはいけないことになっています。

在籍確認ができそうにない場合は、申し込み後にプロミスのコールセンターに電話して、事情を話せば、在籍確認なしにしてもらえますよ。

在籍確認について「よくあるQ&A」

Q1.何番からかかってくる?

プロミスは非通知で会社に電話をかけてきます。その際、会社が非通知の拒否をしていると携帯電話番号から在籍確認をしてきます。その電話番号は事前に分かりません。

Q2.折り返し対応になったら?

プロミス側が折り返し不要と伝えてくれます。もし万が一、会社の人間が折り返しても発信専用ダイヤルから電話するためのバレることはありません。

Q3.在籍確認はいろいろ聞かれる?

いいえ、在籍することが分かったらすぐに電話を切ってくれます。わずか1〜2分です。

Q4.在籍確認でプロミスと名乗る?

いいえ、プロミスと名乗りません。個人名で電話をかけてきます。もし、受付が会社名を聞いても、プロミスとは絶対に答えないので安心してください。

プロミスおまとめローンの金利について

プロミスのおまとめローンの金利について、もう少し詳しく解説しておきますね。

おまとめローンの金利は6.3%~17.8%と大きな幅がありますが、実際に契約すると金利は○%になるのか、当サイトに寄せられた口コミをまとめました。

| 金利 | 口コミの数(72人) |

|---|---|

| 〜9,9% | 1人 |

| 10.00〜11.99% | 23人 |

| 12.0%〜12.99% | 37人 |

| 13.00%〜14.99% | 5人 |

| 15.00%〜15.99% | 4人 |

| 16.00%以上 | 1人 |

| 覚えていない | 1人 |

口コミを投稿してくれたのは72人ですが、そのうちの大半が人が金利10.00〜12.99%でした。これはいま消費者金融で借りている人にとって非常に魅力的ですよね。

そこから借り入れ額をみると、次のようなことが分かりました。

- 150万円未満のおまとめ

→金利13.00%〜14.99% - 150万円以上おまとめ

→金利10.00〜11.99%

以上を踏まえると、おまとめが150万円未満なら金利は13%〜15%以下、150万円以上になると10%〜12%以下になる可能性が高いです。

プロミスおまとめローンの申し込み手順

ここまでの内容をみて、いけそうと少しでも感じたら、さっそく申し込んでみましょう。

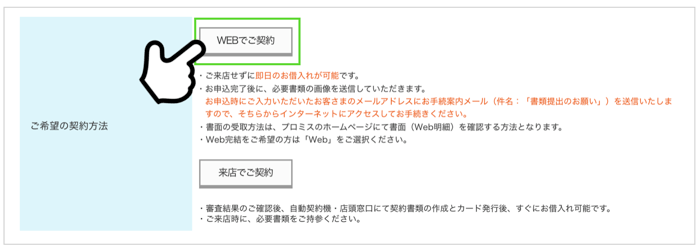

手順1.申し込みページにとぶ

おまとめローンの申し込みは、プロミスの通常のカードローンのページからが早いです。まず、「Webでご契約まで可能 今すぐお申込み」をタップします。

無人店舗・電話で申し込むより、ネットから基本情報を打ち込んで申し込めば当日に結果が出ることが多いです。

手順2.基本情報を打ち込んでいく

ページから切り替わったら、名前や性別、連絡先など基本的な情報を入れていきます。

借り入れ総額は大体の目安で問題ありません。あとから正確な金額をプロミスと一緒に調べることになりますので、サクッと埋めていきましょう。

また入力途中にある「ご希望の契約方法」ですが「WEBで契約」がおすすめです。

審査のスピードに違いはないですし、何より人に見られないので安心です。

手順3.申し込み後にコールセンターに電話する

申し込みを完了させた後に、カスタマーセンターに電話して「通常のカードローンではなく、おまとめローンで契約したい」と、伝えましょう。

TEL:0120-24-0365

女性専用ダイヤル:0120-8602634

営業時間:9:00~21:00

このとき、会社で在籍確認がむずかしそうなら在籍確認なしを希望しましょう。そうすると、直近の給与明細が求められるはずです。

審査の時間は意外と早い場合も多い!

おまとめローンの審査は時間がかかるとお伝えしましたが、早い場合もあります。

寄せられた口コミをまとめると、こんな感じでした。

| 審査結果までの時間 | 人数 |

|---|---|

| 申し込みから1時間で結果が出た | 23人 |

| 申し込みから2〜3時間で結果が出た | 29人 |

| 当日中に結果が出た | 15人 |

| 翌日に結果が出た | 3人 |

| それ以降 | 2人 |

こんな感じのアンケート結果だったので、審査は意外とサクッと終わるかもしれません。

すでにプロミスを利用中の場合は、このタイミングで追加の借り入れができなくなります。

公表されていませんが審査は土日祝日が休みで、平日9:00~21:00の可能性が高いです。

手順4.必要書類を準備する

少しでも早く借りるため、待ち時間に必要な書類を用意しておきましょう。

①本人確認書類…運転免許証、パスポート、もしくは健康保険証+住民票のどれか1点

②収入証明書…確定申告書、税額通知書、所得証明書、源泉徴収票、直近2ヶ月分の給与明細書+直近1年分の賞与明細書のどれか1点

③借入れの証明書…他社の契約書や残高証明書など

これまでと違って必要なものは③の借り入れの証明書ですね。プロミスが他社の借り入れ額を正確に把握するため、証明書を求めてきます。

これらの書類はスマホから送信できるので、写メを撮って準備するだけでOKです。

現住所が違う場合は、いまの住所が書かれている公共料金(電気やガス、水道など)や社会保険料、国税や地方税の6ヶ月以内の領収書が必要になります。

手順5.審査に通過して返済する

審査に通過した後の流れは、こんな感じです。

- プロミスと他社の返済予定日と決める

- 他社に連絡して全額返済の意向を伝える

- 日割りを含めた合計金額を教えてもらう

- 総額をプロミスに伝える

- プロミスが他社に振り込む

- 完済した証明書をプロミスに送る

さいごの完済した証明書とは、他社の返済総額が0円になった画面のことです。のちほどくわしく説明がありますが、こちらもスマホの写メでOKです。

振り込みはプロミスが自分名義で他社に直接振り込みます。なので、自分に一旦、借り入れ総額が入金されるわけではありません。

他社の返済が終わると、プロミスはなんとな〜く他社を解約してほしいことを言ってきます。

もう借りない!という決意があるなら解約しても良いですが、しばらく心配なら任意なので返事をしておいて解約しないでおきましょう。

手順6.今後はプロミスだけでに返済する

おまとめしたことで返済先はプロミス1本になりました。

これからの返済は口座振替を検討してみてください。手数料無料なので、お金の節約にもなりますよ。

まとめ

プロミスのおまとめローンに契約できれば、借り入れ総額をグッと減らすことができるかもしれません。

その際、逆に金利が上がることはありません。

審査についても比較的、柔軟なイメージなので申し込む価値は高いですよ。

\ 返済総額を減らせる /

*リンク先はフリーキャッシング/レディースキャッシングの申込ページです

また、プロミスのカードローンの契約の流れは以下の記事でさらに詳しく解説されていますので、あわせてご確認ください。

参考:プロミスのカードローンの契約の流れは?審査時間や通過するためのポイントマネーFix|人生におけるお金の課題を解決するサイト

もし万が一、審査に落ちてしまった場合について

おまとめローンの審査に落ちた場合は、以下の順番で検討しましょう。

- 他社に金利の引き下げを相談する

- 中小企業のおまとめローンを狙う

- 本当にキツいなら債務整理も視野に入れる

パターン1.他社に金利の引き下げを相談する

まず最初にすべきは、いまの借り入れ先に事情を説明して、このままでは返済が滞りそうだから金利を下げてくれないか交渉してみること。

ハッキリ言うと、この交渉は借り入れ期間が長くないとむずかしいです。ただ、お金はかからないので、試してみる価値はあると覚えておきましょう。

パターン2.中小企業のおまとめローンを狙う

候補として挙げましたが、これは正直言って現実的ではありません。

というのも、中小企業の消費者金融は大手で断られたあとに10万円や20万円の小口融資をしてくれる可能性はありますが、大口となるとプロミスより厳しいです。

そのときは、他の勧誘に騙されないで下さい!

よくあるのが、「貸せないと分かったら来店を誘導して、債務整理などをすすめる手口」です。一次審査に通ったのでとか理由をつけて来店をお願いされます。

そこで提携している弁護士や司法書士を紹介すると言われ債務整理をすすめられて、バッグマージンを狙っている業者がとても多いので注意が必要です。

パターン3.本当にキツいなら債務整理も視野に入れる

最後は、債務整理といって自己破産です。自己破産をしてしまえば、借金はチャラになります。つまり借金が0になるということです。

ただ、これをすると必要最低限の家具しか持てず、クレジットカードは全て停止します。そして5年間は借り入れやローンを組めません。携帯の分割購入もです。

債務整理を専門にする弁護士法人東京ロータス法律事務所で無料相談をしましょう。